2024-01-18 来源: 《银行家》2024年第1期

作者:胡金良 张贝旎 张左敏

在大数据、人工智能、云计算、5G等新一代信息技术快速发展的浪潮下,银行业数字化转型正迅猛推进。国务院发布的《“十四五”数字经济发展规划》及原中国银保监会发布的《关于银行业保险业数字化转型的指导意见》等顶层设计文件,都鼓励和引导银行业加强金融科技支持,发挥平台价值,推动“人工智能+金融”的融合应用。然而,中小银行在人工智能应用方面仍处于探索阶段。相较于国有大行和股份制银行等头部银行,中小银行在数字化、智能化的道路上仍然面临着一系列挑战。

中小银行人工智能应用现状

AI能力无法灵活复用且缺乏统一管理。中小银行面临着各业务条线对人工智能应用的需求。为了满足这些需求,中小银行通常会引入成熟的AI厂商能力。然而,这往往导致人工智能应用场景在各业务系统中较为分散,尽管拥有多场景的AI能力,但无法灵活复用和合理编排,以生成符合业务特色的综合性、系统性的智能AI应用。随着人工智能应用场景的增加,还可能存在重复建设的情况。此外,这些人工智能应用分散在行内各个系统中,无法进行统一部署,也缺乏运行监控和集中管理的手段,无法有效合理地管控风险。

业务数据分散造成数据孤岛。中小银行在数据智能应用中面临一系列的挑战,包括数据分散、数据质量和一致性问题,以及数据加工时间成本和数据安全性的难题。首先是数据的分散性。由于数据存储在不同的业务系统中,导致数据难以访问和共享,需要耗费大量时间和精力来收集和整合数据。其次是数据的质量和一致性。由于数据来源各异,数据的格式、结构和精确性不尽相同,加深了数据分析和建模的困难程度。再次是数据加工的时间成本。在进行数据分析和建模之前,需要完成繁琐的数据提取、清洗、转换和加载等步骤,而这些步骤需要耗费大量的时间与人力成本。最后是数据的安全性。分散的数据增加了数据安全性的挑战,各个业务系统都需要单独负责数据的安全管理,包括隐私保护、数据备份和灾备恢复等方面的工作。这些问题导致了数据可访问性、质量和效率都不高,从而无法更好地支持人工智能的应用和决策。特别是在精准营销、风险防控与反欺诈等业务场景中,中小银行面临着大量的数据智能应用需求。然而,数据孤岛给中小银行造成了极大困扰。

人工智能研发人才紧缺。中小银行在数字化转型过程中面临科技人才不足的问题,通常由地域限制、品中小银行通常位于二三线城市,吸引高级技术人才的优势有限。此外,中小银行的品牌知名度较低,与知名度高和技术先进的银行相比,对技术人才缺乏吸引力。目前,金融科技领域竞争激烈,高级技术人才供需失衡,使中小银行难以吸引和留住这些人才。

中小银行应用AI中台的对策

当前,中小银行运用AI能力面临的棘手问题主要包括:缺乏协同优化的AI研发环境,难以统一管理和复用异构的AI能力;人工智能应用场景分散,数据资产分布在各业务系统中形成了数据孤岛;缺乏高水平的AI建模人员,且人工智能应用开发门槛较高。为解决这些问题,中小银行应专注于自身的优势资源,建立适合本行实际情况的AI中台。通过建立AI中台,可以夯实AI运用的基础,并持续迭代提升AI运用的能力。这将有助于解决中小银行在AI领域所面临的挑战。

实现各厂商AI能力的纳管与灵活编排。中小银行可以通过建立AI中台,提供统一的AI模型和引擎的管理,实现对异构AI能力统一接入、AI能力标准协议制定、AI能力测试功能等,提升AI能力的复用效率。基于图像识别、语音分析、自然语音处理等多种AI能力,能够以可视化方式进行串接编排,快速完成AI服务业务流,并以业务流为单位为业务系统服务,增加AI应用开发的灵活性。

建设人工智能数据底座,打破数据孤岛。中小银行可以利用AI中台的数据加工管理功能来建设人工智能模型指标库,其中包括基础指标和衍生指标。通过AI中台,数据可以从各业务系统关联整理形成基础层,然后通过统计算法进行加工计算得到指标层,最后使用统计模型或机器学习模型计算得到标签层,实现分层管理的效果。通过指标库,中小银行可以快速提取AI算法所需的数据,并形成特征宽表,构建AI数据底座。通过AI中台支持的数据底座,将有助于优化AI模型的训练过程,提高模型的准确性和性能。通过AI中台的数据加工管理功能,中小银行能更好地管理和利用数据,为人工智能应用提供更强大的支持。

降低人工智能开发与应用的门槛。中小银行建立AI中台,可以集成主流深度学习框架,如MPI、Horovod、PyTorch、TensorFlow、MXNet等,实现从数据加工、数据标注、数据特征生成到模型训练、模型评估和模型优化的全流程标准化,实现人工智能模型的自动生成。通过构建结构化数据平台,支持自动特征生成、特征加工和自动调参等多种技术。结合AutoML技术,可以自动选择出较优的算法及对应的优化配置参数,快速生成人工智能模型,在效率和精度之间取得平衡。建立AI中台将为中小银行提供强大的功能,在人工智能模型的开发过程中实现标准化和自动化,提高效率和精确度。同时,它还能为中小银行提供一种可靠的方式来应对复杂的深度学习任务,促进人工智能技术在银行业务中的广泛应用。

中小银行AI中台建设方案

中小银行面对人工智能的迫切应用需求,通过建立企业级AI人工智能中台,可为不同的业务场景提供标准化、一体化的人工智能服务,从而降低人工智能使用门槛,提高人工智能应用场景的实现效率。通过运营、营销、风控等业务领域定制化人工智能应用的落地与技术手段、服务模式的创新,有效促进经营管理水平提升。

中小银行应遵照科技创新赋能业务的理念,根据自身实际情况,积极提升以下八个方面的AI能级:一是数据集成和管理。用于整合和管理分散在不同业务系统中的数据,提供数据访问和共享的功能。二是数据质量和一致性控制。用于统一数据格式、结构和提升精确性,确保数据的质量和一致性,并提供数据清洗和校验的功能。三是数据加工和处理。包括数据提取、转换、加载和预处理等步骤,以便进行后续的数据分析和建模工作。四是模型开发和管理。用于构建、训练和优化机器学习模型,提供模型版本管理、调试和监控等功能。五是分析和可视化。用于对数据进行分析、挖掘和可视化展示,帮助用户理解数据和模型的结果。六是安全和隐私管理。包括数据安全保护、权限管理、隐私保护和灾备恢复等功能,确保数据和模型的安全性。七是自动化和智能决策。通过使用人工智能算法和技术,实现自动化的决策支持和智能推荐功能。八是用户界面和交互。提供友好的用户界面和交互方式,使用户能够方便地使用平台的各项功能。

中小银行通过建构整合以上AI能力,可以打造一个完整的企业级人工智能管理服务平台,从而更高效地管理数据、开发模型,并应用人工智能技术来支持业务决策和创新。

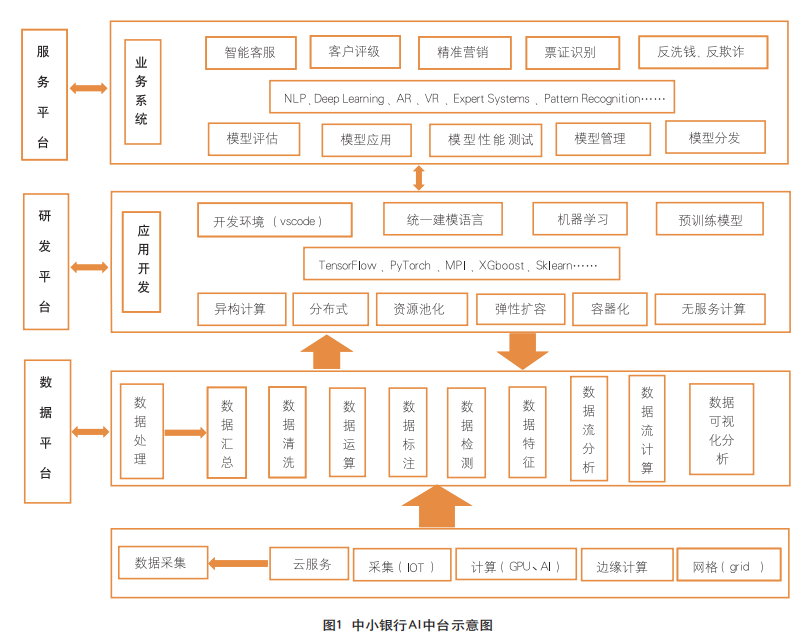

如图1所示,中小银行AI中台建设应包括基础算力资源、数据管理平台和模型训练平台。数据管理平台提供丰富的数据接入功能,打破数据孤岛,实现数据的标准化与生命周期管理。平台应具备高效快捷的数据查询和强大的数据开发能力,为各类上层应用提供高质量的数据服务。在数据管理平台之上是研发平台,主要包含深度学习与机器学习模型训练平台。深度学习平台提供“一站式”服务,从数据标注、数据处理到模型训练,可极大地减少算法工程师的工作量。平台应支持图像识别场景的零代码训练,只需少量数据标注即可训练出高质量模型。机器学习平台则是一个可视化的建模环境,主要为银行风险人员提供自动化数据建模功能。平台集成数据处理、特征工程、机器学习及统计分析等算法,并可通过拖拽和参数配置的方式,使评分卡等模型的开发变得简单易行。

在研发平台之上是服务平台,提供全系列AI服务,包括计算机视觉、语音识别、NLP自然语言处理等,平台通过可视化和动态管理的方式进行灵活的加载应用,提升模型部署的快捷性和易用性,能够将各种AI引擎和应用解耦,实现AI能力的动态升级。AI中台整体集成框架作为中台外层框架,提供整个AI中台权限管理、运维监控、服务部署、节点管理、租户管理、API计量、AI能力注册等整体管理功能。同时,还提供AI业务流功能,对于一些需要批量处理的AI使用场景,如离线视频稽核,需要多个环节的处理,包括AI解析、数据检测和发送告警信息等。通过构建以上三层架构AI中台,中小银行可以充分利用基础算力资源,实现数据的标准化管理和高质量的数据服务,同时,通过可视化拖拽方式,实现灵活且低代码方式的AI处理定义,最终形成AI业务流。

中小银行基于AI中台的应用成果

近年来,中小银行积极开展AI中台项目建设,在数据处理、建模开发、模型管理、AI能力纳管、编排与管理监控能力上都有了较为显著的提升。以AI中台为基础,各家中小银行在客户营销、反欺诈与风险管控、运营管理等业务场中,开发了一系列满足数字化、智能化的AI应用。

苏州银行

苏州银行加强AI数智赋能提升金融服务质效和客户体验。通过搭建RPA(机器人流程自动化)、生物识别、智能OCR等AI技术平台,向运营管理、风险管控、渠道建设、产品营销等多领域输出AI能力,不断提升金融服务的智能化、数字化和精准化水平。该行围绕“以客户为中心”的经营理念,梳理覆盖公司、零售和同业客户的标签管理体系,实现了标签管理、客群洞察、客户查询三大主体功能,以及标签客群分析及可视化、标签接口等12项扩展功能。依托工商、税务、海关、法院、舆情、地方征信等数据,建立起AI审批模型、反欺诈模型和大数据预警模型。落地了标签体系建设项目、基于RPA的智能自动化平台、基于大数据的数智运营管理平台、基于深度学习的智能OCR识别平台等一系列数智平台及AI应用项目。

青岛银行

青岛银行完成了全行级企业知识AI中台的基础建设,实现了行内、行外数据整合分析,建成了面向营销、风控、监管的三大基础数据集市,初步实现了面向客户的AI营销体系。该行将风险AI决策及AI预警嵌入到信贷业务的全生命周期,建设了“集团智能化预警项目”和“智慧信贷二期项目”。同时,重点升级了“大数据集群产品”,全面夯实大数据集群底座,实现多套AI应用及一百多套数据源的接入,有效盘活了全行数据资产。基于AI中台发力移动场景建设,将银行业传统的经营服务向互联网模式下的主动服务转变,为客户提供个性化、智能化服务。通过完善全行大数据平台,投产“集团AI智能化预警”“鹰眼360智能风险监控平台2.0”等项目,全面提升AI风控管理能力、数据分析决策能力。

齐鲁银行

齐鲁银行基于AI中台,将语音分析和自然语言处理应用于营销外呼语音全量数据的质检分析,解决营销过程管理抽样质检覆盖率低,人工质检主观性强、效率低,缺乏数据分析等问题。目前,日处理语音数据达5000余条,节约了管理及运营成本。此外,在金融票证识别方面,齐鲁银行智能中台可由客户自行上传票证,替代了传统的手工录入,日识别量达1000余张,不仅节省人工录入成本,还大幅提高了业务办理效率。提供全行统一的客户身份核验,全面辅助公司、普惠、个人客户各类线上贷款业务,在贷款申请流程中辅助客户完成信息录入、证件识别、身份验真、生物特征核验,大幅提高了客户业务的办理效率。通过客户交易渠道、频率、金额、时间段等信息,构建异常交易反欺诈模型体系,模型预警准确率较专家类模型提升12倍,提升了银行识别涉赌涉诈账户的能力。

综上所述,AI中台的建设可以有效地解决中小银行AI研发能力不足、AI应用场景分散、异构AI能力无法统一管理复用、数据资产分散难以快速应用等一系列问题。AI中台作为智能服务的基础设施,提供了一套完整的人工智能模型应用于全生命周期管理与服务的体系,通过业务、技术、数据的融合联动让人工智能技术具备更强的业务定制能力,为中小银行数字化转型提供了一条便捷之路。中小银行应充分发挥平台价值,力争在金融风险防控、精准营销、智能反欺诈等方面取得丰硕成果,不断提升金融服务能力,更好地支持实体经济和数字经济的融合发展。

(作者单位:齐鲁银行董事会办公室,其中胡金良系齐鲁银行党委委员、董事会秘书,

张贝旎系齐鲁银行董事会办公室总经理)

责任编辑:张志敏