2024-06-07 来源: 《银行家》2024年第5期

作者:戴 兵 王晓琳 张 伟

大财富时代背景下,居民的理财意识和投资需求逐年提升。伴随而来的是财富管理市场迅速发展,面向不同客群、满足不同需求的产品种类如雨后春笋般地出现。商业银行作为财富管理领域的主力军,应快速响应市场发展、及时满足人民群众对于各类财富产品的配置诉求。

为此,有效利用数智化手段构建各类代销产品的数字化生态环境,与数百家合作机构建立安全高效的信息传递和赋能方式,从而形成一体化的产品全生命周期管理模式,建立可靠高效的运营生态,最终安全、灵活地支撑大体量、多品类的财富产品销售,将成为商业银行破题的关键。

商业银行财富管理产品运营痛点

面对财富管理市场的迅猛发展,随着创新产品不断引入,对接机构的数量逐年扩充、产品品类及产品数量激增,商业银行财富管理产品的运营管理能力成为响应市场变化、落实监管要求、满足客户诉求的关键。

在与第三方机构的合作中,商业银行往往面临多头对接的情况。各家资管机构的合规审核机制、参数配置规则、系统功能对接流程等均为非标准化的,商业银行需要投入大量人力成本用于对接产品报审、系统联测、协议签署、参数运维、物料审核、中收对账及发票管理等工作。在财富管理业务发展初期,第三方合作机构、业务品类及代销产品数量不多的情况下,通过人员的调配可以应对。伴随大财富时代的到来,资管机构、业务品类、产品数量激增,代销业务的线下对接压力日益增加,商业银行面临行内系统耦合强、流程断点多、自动化程度低、过于依赖线下工作流程和人工审核等方面的挑战。

以代销基金为例。目前商业银行在代销基金准入对接方面,包括产品采集、评审打分、甄选引入、产品上架、协议管理及存量运维等,每只产品至少需要四个以上的完整工作流程,每个流程均需保证双岗审核机制,大大降低了产品扩展的效能。在中收对账及产品清算方面,随着养老金融、商业养老、REITs等创新品类越来越丰富,账务的复杂性越来越高,客户对于清算的 准确性、时效性要求也在逐渐提升,面对多机构、复杂产品的对账与清算,商业银行亟需借助数智化能力找到有效的解决方案。在安全生产运营方面,随着监管日渐趋严,客户对于财富管理产品运作的稳定性、可靠性要求也越来越高。从对客产品展示、对客资金处理到产品数据的报送,均需做到“质”“量”齐升。在系统功能建设方面,商业银行的对客销售系统大都已经成熟,可以满足多机构、多品类的产品销售处理需求。但以产品运营的视角看,缺少至关重要的“连接环”,即如何实现代销产品从前端第三方合作机构至银行后台交易处理系统间的闭环联通。

打造开放式产品运营管理生态

构建双向赋能链状生态

当前,商业银行与第三方产品管理机构之间在产品运营管理方面缺少统一的行业对接标准和系统报文规范。面对上百家基金公司、数十家理财子公司及资管信托机构,商业银行采取人工甄选、准入、审核、录入、上线的方案,应对不了当下的市场体量。打造链状开放式生态是银行应对挑战的有效途径。

商业银行首先要打造自身的开放式生态,建立行内的统一标准,通过数字化平台,与各个产品管理机构实现产品互通,进而建立“开放式货架”运营模式——在产品上架配置、参数运维管理、中收清算等方面与各个合作机构高效对接,实现信息速达和数据贯通。通过提升产品对接上架效率,加快与合作机构接入的速度,从而提高产品供应量,切实为客户提供更全面的产品选择。

新生态的打造不应给产品管理机构带来额外的系统建设负担。目前业内对于财富管理产品的运营管理尚无统一的规范与标准,产品管理机构与银行间的对接工作量大,存在巨大的系统建设负担,需要智能化的兼容对接模式。通过提炼产品管理机构的对接要素,利用语义识别、机器学习与OCR等智能技术,可以让产品管理机构端“零改造”,只需要简单地开立用户,在现有模式上进行简单的操作便可直接与银行的开放货架完成对接。

开放式运营生态中,商业银行端可以形成产品快速对接、快速上架的能力;产品管理机构端可以借助生态数据赋能,制定更有效的产品经营策略。

构建数智化运营管理平台

开放式运营生态需要数字化手段支持。商业银行现有的产品运营模式一般包含产品准入、产品上架、产品运维、临期管理等节点,开放式平台建设需要用数字化手段解决以上节点的串接问题。

在链路上,开放式运营平台需要通过开放门户形式,形成对各个产品管理机构的统一入口,借助产品要素的语义识别技术,形成对各机构产品接入的兼容适配,从而做到一个门户、百家机构合并接入。

在产品准入阶段,商业银行往往需要对财富产品完成打分、投决、合规审核等前序流程,在平台建设中,商业银行应进行数字量化,例如基于产品管理规模、投资业绩、投资年限等评价维度建立评价矩阵,借助深度数据挖掘技术,沉淀产品打分数据,形成产品分析决策的数据支持能力。同时建立在线投决流程,可视化展示投决结果,形成关键节点的公开可视及评审物料的线上可追溯。

在产品上架阶段,开放式运营平台应与产品上架销售形成闭环对接,完成准入后即可无缝衔接到现有的上架流程中。基于开放式货架模式,产品参数可完成自动对接和智能校验,利用OCR等技术,识别关键产品参数,通过配置校验模型,对其完成基础校验,从而提高上架效率,降低运维成本。

在产品运维及临期管理方面,开放式运营生态平台可以运用OCR、NLP、RPA及生物质检等技术,实现产品公告和对账单的智能识别及自动对账引用,通过双边智能对账模式,大幅提高账务处理效率,增量不降质,切实做到降本增效。

财富管理产品运营生态建设实践

基于上述理论,中信银行对市场进行充分调研,结合自身业务发展现状,对该生态模式进行推演,成功上线“财富产品协同管理平台”。

“开放式货架”双向赋能

“财富产品协同管理平台”通过开放门户的模式解决了银行与合作机构对接的痛点问题,平台通过OCR等技术的应用,以兼容模式支持大部分合作机构的现有产品模板及不同产品品类的对接形式,合作机构无需单独开发或改造自身系统,仅需在合规前提下开立数据相互隔离的用户,根据产品对接需求进行相应操作即可完成“开放货架”模式的接入与建立。该平台目前已完成百余家基金公司、理财公司、证券公司等合作机构的链状对接。基于该平台,银行解决了产品对接与运营过程中存在的信息传递效率低、标准化低等痛点问题;合作机构在合规原则下,依托银行的个性化营销数据及销售数据,通过“开放式货架”模式,可以在该平台上进行数据提取、分析,实现赋能。双向赋能机制使产品设计和销售更加贴合大众需求。

风控流程数字化

“财富产品协同管理平台”借助“数智能力”,完成产品全生命周期流程的数字化,从“前”到“后”建立了全视图风险管控体系。

“前”是指针对产品引入前的科学打分、公开投决等流程进行数字化重塑,针对产品准入、协议签署、参数配置等节点完成流程串接。一方面解决了原有流程分散、手工台账多、资料存档量大等痛点问题;另一方面对流程进行可视化管控,实时跟踪产品状态,及时通知关键节点上的业务人员,切实把控进度与风险。

“后”是指财富产品协同管理平台与财富产品综合销售平台形成一体化运营平台,打通了原有的产品引入、配量参数、上架、运维等分布在不同系统的断点流程,“产品选品—产品引入—产品上架—产品存续—产品清盘”全产品生命周期完成一体化、“一站式”串接。可视化的管控措施可以有效防范产品运作过程中的操作风险、信息不对称风险及合规风险。一体化、“一站式”的流程贯穿同步提高了产品接入能力和供给能力。

自动化赋能降本增效

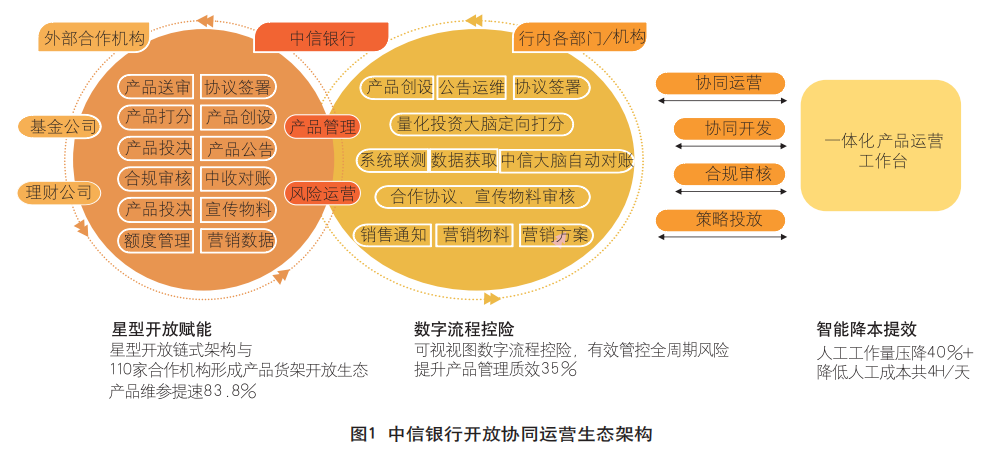

“财富产品协同管理平台”应用人工智能前沿技术,在产品运营的各个环节通过“微创新”实现效能增长。在产品引入方面,通过“量化投资大脑”进行智能打分和评价,为产品选择提供决策支持;在对账运维方面,通过OCR、NLP、RPA、生物质检、知识图谱等技术,实现产品公告及对账单智能识别、自动对账,提高账务处理的时效性和准确性;参数配置方面,通过机器学习等技术,同时内建运营参数规则库和参数监控模型,提升产品参数的准确度,有效监控参数操作风险(见图1)。通过对以上节点的自动化赋能,以基金为例,预估人工工作量可压降40%左右。通过构建更加灵活的平台接口,银行将加强与外部合作伙伴的数据共享和服务集成,不断提高产品和服务的创新速度与质量。

(作者单位:中信银行财富管理部)

责任编辑:张志敏